こんにちはおさるです。

私は大阪市内で不動産屋をしているものですが、たまに相続した場合の不動産の評価を聞かれる場合があります。

相続税を算出するためには、最初のステップとして相続財産の確認と相続人の確認が必須なので、不動産をお持ちの方はここを避けては通れません。

今回は相続時の不動産の評価についてまとめました。

土地の評価

まず相続税の計算で知っておかないといけないのが、土地の価格は4つあるということです。

- 実勢価格(100%)

- 公示価格(90%)

- 相続税路線価(80%)

- 固定資産税評価額(70%)

実勢価格は実際に取引される価格で、相続税路線価というのは約8割ほどの価格です。

相続税を計算するときは相続税路線価という価格を使って計算します。

相続税路線価

路線価は国税庁のHPで確認できます。

道路に1㎡あたりの価格がつけられています。

該当位置の路線価を確認して土地の㎡数をかければ、土地の価格を確認できます。

借地権だった場合の評価

もし土地を借りている場合は、所有権の場合より価値は下がります。

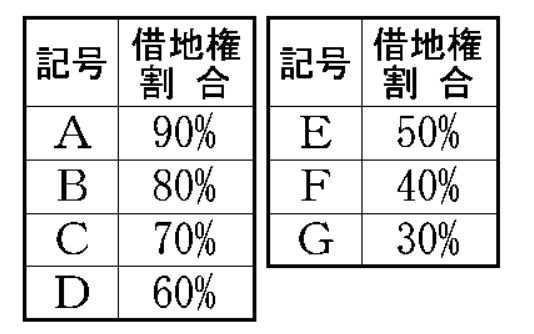

借地権の場合は借地権割合で評価します。

都心など価値が高いとされるエリアでは評価は高くなり、郊外などであればこの割合は下がっていきます。

路線価の価格の横に「A~G」までの英数字が書かれていると思いますが、それぞれに対応する割合を路線価にかければ土地の価格を確認できます。

倍率方式という別の計算方法もある

エリアによっては路線価が設定されている場所もあるみたいです。

そのような場合は、固定資産税の評価額を利用して計算します。

評価額×0.7×0.8でおおよその金額を算出することが可能です。

路線価で計算できればそちらの方が正確で好ましいです。

建物の評価

建物の評価はすぐに算出可能です。

算出の方法は下記のとおりです。

建物の評価

建物の評価は固定資産税の評価額を利用します。

金額はそのまま利用するので、固定資産税評価証明書を取得するだけで大丈夫です。

賃貸に出している場合

建物を賃貸に出している場合は、借家権割合で評価します。

賃貸に出していて既に入居者がいることから、相続人は建替や用途変更を自由に出来ません。

ゆえに、借家権が設定されている場合はその分相続税評価額が減額されます。

評価の出し方は下記の計算式です。

貸家の評価額=自用建物の評価額×(1-借家権割合×賃貸割合)

借家権割合は国税庁のHPで公表されていて全国一律30%です。

賃貸割合は、簡単に言うと10部屋所有の7部屋賃貸なら約70%という事になります。

コメント